Dziennik |

Dziennik ING: Małe zmiany w europejskich PMI, ale nieśmiałe pozytywne sygnały z Niemiec. Polski rząd wesprze finansowo samorządy jeszcze w 2024.

Wiadomości zagraniczne

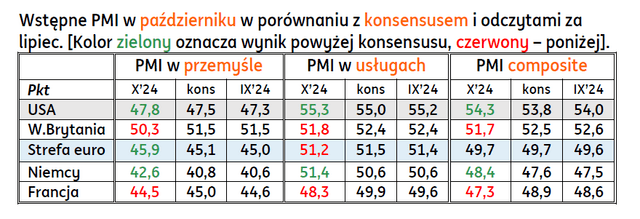

Rynki bazowe: PMI za październik z pozytywnym zaskoczeniem z Niemiec i negatywnym z Francji.

- Wstępne odczyty wskaźników PMI za październik w strefie euro nie zmieniły się znacząco – europejski przemysł znajduje się wciąż w obszarze recesyjnym (45,9pkt. w całej strefie euro), natomiast usługi lekko powyżej granicy 50pkt. (51,2pkt. w strefie euro). Lekkiej poprawie w październiku w przemyśle towarzyszyło nieznaczne pogorszenie w usługach i zbiorczy indeks się nie zmienił. Wyniki PMI w całej strefie euro - zarówno w przemyśle, jak i usługach – były lepsze niż w dwóch największych gospodarkach tego obszaru (wyjątkiem od reguły były wyższy poziom PMI w niemieckich usługach), co sugeruje nieco lepszą, choć umiarkowaną, aktywność gospodarczą w mniejszych gospodarkach.

- Pozytywnym sygnałem jest wyraźna poprawa przemysłowego PMI dla Niemiec (42,6pkt. po 40,6pkt. we wrześniu) i niewielka poprawa w usługach (51,4pkt. po 50,6pkt. miesiąc wcześniej). Pogorszyła się koniunktura w przemyśle francuskim, choć wciąż jest nieco lepsza niż w Niemczech. Wygasł pozytywny impuls w usługach w tym kraju, po okresie poprawy związanej z igrzyskami olimpijskimi w Paryżu.

- W uzasadnieniu ostatniego cięcia stóp procentowych EBC, prezes Lagarde wskazywała na słabość wskaźników koniunktury. Wydaje się, że kolejny miesiąc dostarcza podobnych informacji i wspiera kontynuację cyklu luzowania polityki pieniężnej, być może nawet cięcie o 50pb, choć nie będzie to czynnik decydujący na grudniowym posiedzeniu.

- Wciąż utrzymuje się dobra koniunktura w Wielkiej Brytanii z odczytami powyżej 50pkt. w obu sektorach, choć nieznacznie słabszymi od konsensusu i słabszymi niż miesiąc wcześniej.

- Jeszcze lepsze sygnały płyną z USA, gdzie przemysłowy PMI lekko się poprawił, choć pozostał poniżej 50pkt., a usługowy (55,3pkt.) sugeruje solidną aktywność. Rynek czeka na potwierdzenie tych pozytywnych sygnałów wskaźnikach ISM, które zostaną opublikowane za 2 tygodnie.

USA: Dobrych informacji z gospodarki ciąg dalszy.

- Oprócz solidnych PMI, inne wczorajsze dane z gospodarki amerykańskiej również były optymistyczne. Liczba nowych zasiłków dla bezrobotnych (jobless claims) wyniosła 227tys., poniżej konsensusu 242tys. i takiej samej wartości w poprzednim tygodniu. Oznacza to, że ostatnie odczyty wyższe o 20-30tys. niż we wcześniejszych miesiącach były zaburzone przez huragany.

- Pozytywnie zaskoczyła też sprzedaż nowych domów (738tys. w ujęciu rocznym wobec 720tys. według konsensusu i po 709tys. w sierpniu). Oznaczało to wzrost o 4,1%m/m, przy oczekiwaniach na +0,6%, po spadku o 2,3% w sierpniu. Kontynuacja cyklu łagodzenia polityki pieniężnej przez Fed rozpoczętego we wrześniu będzie korzystne dla sektora budowlanego.

Strefa euro: odsiecz z jastrzębiego skrzydła Rady Prezesów.

- Po szeregu „gołębich” wypowiedzi ze strony EBC (pojawiły się głosy, że cięcia powinny być głębsze – m.in. Conteno), wczoraj uaktywniło się „jastrzębie” skrzydło w Radzie Prezesów. Kazaks stwierdził, że każda opcja jest na stole, ale decydujące będą dane. Nagel powiedział, że nie EBC nie powinien się śpieszyć z obniżkami stóp. Makhlouf ocenił, że polityka pieniężna nie rozwiąże wszystkich problemów gospodarczych, a do dużej obniżki potrzebne byłyby mocne dane. Muller wyraził pogląd, że najlepsza polityka to umiarkowane obniżki i nie jest potrzebna dyskusja o obniżce o 50pb na tym etapie. W podobnym tonie wypowiedział się Wunsch.

Dziś Ifo z Niemiec i dane z USA.

- Dziś poznamy indeks Ifo w Niemczech w październiku (nasza prognoza dla indeksu ogółem 85,6pkt. po 85,4pkt. we wrześniu); zamówienia na dobra trwałe w USA za wrzesień (nasza prognoza 0,8%m/m, po 0,0% miesiąc wcześniej) oraz finalny raportu o koniunkturze konsumenckiej wg Uniwersytetu Michigan za październik.

Wiadomości krajowe

MF: W 2025 Polska wyemituje euroobligacje w €/US$ za €13-15mld.

- W 2025 Polska planuje emisje euroobligacji denominowanych w € i US$ o wartości €13-15mld – powiedział minister finansów A. Domański. Dodał, że nie są planowane emisje w tych walutach do końca 2024.

MF dofinansuje samorządy kwotą PLN10mld przed końcem 2024.

- Ministerstwo Finansów (MF) planuje nowelizację tegorocznej tzw. ustawy okołobudżetowej, co ma umożliwić przekazanie jednostkom samorządu terytorialnego (JST) dodatkowych PLN10mld.

W 2023 płacę nie wyższą niż minimalną otrzymywało 1,4mln pracowników.

- Na koniec 2023 wynagrodzenie nieprzekraczające płacy minimalnej otrzymywało 1,4mln pracowników – poinformował GUS. Najwięcej pracowników z płacą minimalną pracowało w sekcji handel, naprawa pojazdów samochodowych.

Słabsza koniunktura w październiku.

- Ogólny wskaźnik syntetyczny koniunktury w październiku wyniósł 94,5, wobec 97,9 we wrześniu – wynika z danych GUS.W październiku wszystkie sektory gospodarki spodziewały się wolniejszego wzrostu cen zarówno w krótkim, jak i w dłuższym okresie. Największy spadek oczekiwań inflacyjnych był widoczny w przetwórstwie. Badanie GUS wskazuje, że wśród czynników wpływających na wzrost kosztów funkcjonowania firm w dalszym ciągu przedsiębiorstwa wskazują głównie ceny energii i paliw oraz koszty zatrudnienia.

Komentarz rynkowy

Osłabienie dolara, na razie bez wpływu na złotego.

- Kurs €/US$ wrócił wczoraj ponad 1,08. Trudno mówić o większej poprawie nastrojów na rynkach, ale inwestorów uspokoiła stabilizacja europejskich PMI, gdzie rynek prawdopodobnie zakładał dalsze pogorszenie. Nie miało to jednak dużego wpływu na €/PLN. Para przez cały czwartek utrzymała się w trendzie bocznym przy 4,3450.

- Na bazowych rynkach długu doszło wczoraj do spłaszczenia krzywej. Zmiany np. amerykańskiej 2latki były niewielkie, ale na długim końcu obserwowaliśmy spadki rentowności Bunda o około 5pb. Umocnienie długich SPW było jeszcze większe (około 10pb), ale odbyło się po wyraźnym wzroście dzień wcześniej.

Nadal mocny dolar i ryzyko dalszej przeceny złotego.

- Na przełomie tygodnia spodziewamy się powrotu €/US$ poniżej 1,08. Dolara niezmiennie wspierają obawy o skutki potenjalnej kolejnej fali wojen handlowych. Większego optymizmu nie przyniosły również wyniki europejskich PMI. Wiele wskazuje, że mocny dolar utrzyma się co najmniej do wyborów prezydenckich w USA na początku listopada.

- Sygnały techniczne teoretycznie nadal sugerują wyhamowanie wzrostu €/PLN lub korektę / spadek. Wspierająca dla złotego jest też pewna poprawa przemysłowych PMI z Europy, szczególnie Niemiec. To jednak prawdopodobnie nie stanie się, tak długo jak otoczenie międzynarodowe będzie tak niekorzystne dla rynków EM. Dlatego nie można wykluczyć dalszego wzrostu €/PLN na przełomie tygodnia.

- Dotychczasowe fale przeceny PLN w 2024 kończyły się jednak szybko i z praktycznie pełnym odrobieniem strat przez PLN. Naszym zdaniem podobnie będzie i w tym przypadku. Nadal liczymy na spadek €/PLN do 4,27-28, choć nastąpi to raczej po wyborach w USA. Do końca roku liczymy na powrót pary do 4,25 lub nieco poniżej.

Spokojniej na bazowych rynkach długu, ponowny wzrost spreadu SPW ponad Bunda.

- Na przełomie tygodnia liczymy na stabilizację lub niewielkie umocnienie na bazowych rynkach długu. Na rynku nadal dominują obawy o globalny wzrost inflacji wywołany podwyżkami ceł po wyborach w USA. Niepewność co do ożywienia w Europie podtrzymują też słabe wyniki ankiety PMI. To dodatkowo oznacza ryzyko wzrostu spreadu Treasuries ponad krzywą niemiecką.

- Na przełomie tygodnia spodziewamy się ponownego wzrostu spreadu długich SPW ponad krzywą niemiecką. Problemem pozostaje ciągle słaby PLN i ogólnie niekorzystny dla rynków sentyment dla aktywów EM. Dokładają się do tego obawy o rekordowe potrzeby pożyczkowe w 2025 i ew. nowelizacja budżetu na ten rok. Inwestorzy zagraniczni, szczególnie w obecnym otoczeniu, mogą wymagać szerszych spreadów, aby pomóc pokryć ww. potrzeby pożyczkowe.

- Na przełomie tygodnia na krótkim końcu liczymy stabilizację rentowności. Dane o sprzedaży detalicznej z kraju były fatalne i powinny wspierać odbudowę oczekiwań na obniżki stóp NBP, ale powiew optymizmu przyniosła poprawa przemysłowych PMI z Niemiec. Poważną przeszkodą dla ewentualnego rozpoczęcia dyskusji o cięciach stóp jest też wciąż rosnąca inflacja.