Dziennik |

Dziennik ING: Twarde lądowanie PMI w strefy euro. „Rynkowe” nominacje Trumpa. Słabe dane z Polski.

Wiadomości zagraniczne

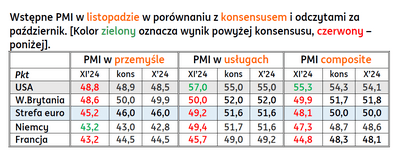

Słabsze PMI ze strefy euro i Niemiec za listopad.

- Wyraźne pogorszenie nastrojów managerów logistyki w strefie euro. Łączny indeks PMI spadł z 50 do 48,1pkt, w większym stopniu w usługach (z 51,6 do 49,2), w mniejszy w słabym już przemyśle (z 46 do 45,2pkt). PMI nie był zbyt użyteczny w ocenie koniunktury w 3kw24, ale historycznie był ważnym indykatorem i ostatnio miał duże znaczenie dla decyzji ECB o obniżce stóp. Obecnie PMI wskazuje, iż sama zapowiedź wprowadzenia ceł, zapowiadanych przez D. Trumpa mrozi zachodni biznes, przyszłe plany inwestycyjne a nawet produkcję. Teoretycznie obroty handlowe mogą podskoczyć, gdyby firmy chciały zaopatrzyć się zanim wejdą cła podnoszące ceny. Takie oznaki widać w Azji, ale nie Europie, gdzie PMI pokazuje słabsze zamówienia zagraniczne. Protekcjonistyczna polityka Trumpa to duży problem dla europejskiej gospodarki opartej na eksporcie. Konsekwencja odczuje także Polska i region, chociaż Czechy, Słowacja i Węgry mają większy udział sektora samochodowego w przestwórstiwe niż Polska, a to głównie w ten segment celuje nowa administracja USA.

- Słaby PMI z Eurolandu przywraca dyskusję o cięciu stóp o 50pb przez ECB w grudniu. Zobaczymy, czy pozwoli na to wstępny szacunek listopadowej inflacji w strefie euro, który poznamy w piątek. Październikowy wyższy o 0,1pkt. proc. odczyt inflacji bazowej schłodził oczekiwania na głębsze cięcie stóp. Instrumenty rynkowe wyceniają obecnie 37pb obniżki, podczas gdy tydzień temu było to 29pb. Możliwe, że 7% spadek euro od wyborów w USA może także obudzić jastrzębi z ECB.

- Wzrost indeksu PMI w amerykańskich usługach wskazuje na boom w tym sektorze, co może podbijać ceny usług i komplikować obniżanie inflacji bazowej, a tym samym spowolnić tempo obniżek stóp Fed. Nastroje konsumentów wg indeksu Uniwersytetu Michigan są dobre (71,8pkt. finalnie w listopadzie), choć jego wartość wstępna (73,9pkt.) i w poprzednim miesiącu (73,0pkt.) były nieco wyższe.

- W USA wyceniane jest 14pb obniżki stóp Fed, podobnie jak tydzień temu. Na decyzję Fed 18 grudnia wpłyną dane o inflacji PCE w tym tygodniu, dane payrolls w przyszłym tygodniu oraz dane o inflacji konsumenckiej CPI i producenckiej PPI w kolejnym.

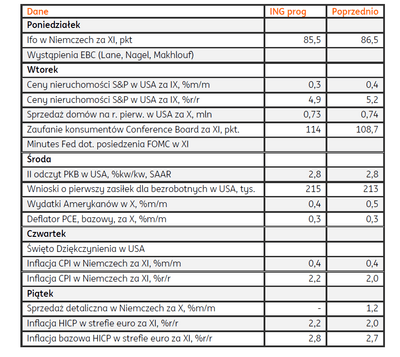

Najbliższy tydzień na rynkach bazowych: wstępna inflacja HICP w Europie, w USA deflator PCE, struktura PKB i minutes Fed.

- Tydzień otwiera publikacja nastrojów w niemieckim biznesie wg indeksu Ifo za listopad. Spodziewamy się pogorszenia nastrojów, podobnie jak w przypadku PMI. W tym tygodniu inwestorzy będą śledzić szczególnie odczyty inflacyjne - deflator PCE za październik w USA w środę oraz wstępne szacunki HICP za listopad w Europie pod koniec tygodnia. Spodziewamy się utrzymania podwyższonej inflacji w USA (wzrost bazowego PCE 0,3%m/m) i strefie euro (konsensus 2,4%r/r po 2,0% w październiku, dla bazowej 2,9%r/r po 2,7% miesiąc wcześniej).

- Już we wtorek (ze względu na Święto Dziękczynienia w czwartek) poznamy minutes z ostatniego posiedzenia FOMC. Obniżono wówczas stopy procentowe o 25pb, a prezes Powell stwierdził, że Fed nie będzie się śpieszył z kolejnymi obniżkami, bo gospodarka trzyma się mocno. Poznamy także dane o strukturze amerykańskiego (w środę). Wydarzenia w tym tygodniu:

-

Wiadomości krajowe

W tym tygodniu poznamy strukturę wzrostu PKB w 3kw24, wstępny szacunek CPI za listopad oraz dane z przemysłu, handlu i rynku pracy za październik.

- Dziś o 10:00 poznamy dane z krajowego przemysłu. Prognozujemy, że produkcja przemysłowa wzrosła w październiku o 3,0%r/r (konsensus: 1,6%), po spadku o 0,3%r/r we wrześniu. Pomimo pewnej poprawy krajowego PMI w przetwórstwie, w polskim przemyśle widoczna jest stagnacja, związana z niskim popytem ze strony krajów europejskich. Poprawa rocznego wskaźnika jest przez nas oczekiwana głównie za sprawą korzystniejszego układu kalendarza. Utrzymuje się deflacja cen producentów. Szacujemy, że indeks PPI obniżył się w ubiegłym miesiącu o 5,5%r/r (konsensus: -5,6%), po spadku o 6,3%r/r we wrześniu. W porównaniu do września ceny wzrosły o ok. 0,3% (m.in. droższa miedź, węgiel, paliwa w hurcie).

- Także dziś o 10:00 GUS opublikuje dane z rynku pracy. Według naszych prognoz przeciętne wynagrodzenie w sektorze przedsiębiorstw wzrosło o 10,5%r/r (konsensus: 10,0%) po wzroście o 10,3%r/r we wrześniu. Od kilku miesięcy tempo wzrostu płac nieznacznie zwalnia kierując się w stronę jednocyfrowych poziomów. W niektórych sektorach trwają zwolnienia grupowe (motoryzacja, AGD), ale nadal gospodarka boryka się z niedoborami pracowników (demografia). Układ kalendarza jest korzystniejszy niż w poprzednim miesiącu, ale w kierunku niższej dynamiki oddziałuje wysoka baza odniesienia sprzed roku, kiedy miały miejsce wypłaty nagród w górnictwie. Z kolei przeciętne zatrudnienie obniżyło się o wg naszych szacunków o 0,5%r/r (konsensus na tym samym poziomie), czyli w takim samym tempie jak we wrześniu. Z wyjątkiem lipca wszystkie pozostałe miesiące 2024 przynosiły spadek liczby etatów m/m.

- We wtorek ukażą się październikowe dane z handlu. Kluczowe pytanie to czy bardzo słaby wynik września był zjawiskiem jednorazowym, związanym m.in. z powodzią na południu Polski, czy może sygnałem wyraźnego spowolnienia aktywności zakupowej. Spodziewamy, że w istotnym stopniu wynik września zaburzyły czynniki jednorazowe i spodziewamy się, że październik przyniósł częściowe odreagowanie. Prognozujemy, że sprzedaż detaliczna wzrosła w ubiegłym miesiącu o 2,2%r/r (konsensus: 0,5%), po spadku o 3,0%r/r we wrześniu. W kierunku niższej dynamiki sprzedaży w październiku oddziałuje m.in. wysoka baza na sprzedaży paliw, gdyż w ubiegłym roku kierowcy gromadzili zapasy, korzystając z promocyjnych cen.

- W środę poznamy dane o liczbie bezrobotnych. Prognozujemy, że stopa bezrobocia rejestrowanego pozostała w październiku na poziomie 5,0%. Na taki wynik wskazuje też wyjątkowo zgodny konsensus rynkowy oraz wstępny szacunek Ministerstwa Rodziny, Pracy i Polityki Społecznej. Stopa bezrobocia stabilizuje się na poziomie 5,0% od lipca.

- W czwartek ukażą się dane dotyczące struktury wzrostu PKB w 3kw24. Wstępny szacunek GUS wskazuje na wzrost PKB o 2,7%r/r, po wzroście o 3,2%r/r w 2kw24. Z naszych szacunków wynika, że 3kw24 przyniósł wolniejsze niż w 1poł24 roczne tempo wzrostu spożycia gospodarstw domowych, spadek inwestycji, pogłębienie ujemnego wkładu eksportu netto oraz pozytywny wkład zmiany stanu zapasów. Poznamy także zrewidowane rachunki kwartalne za ostatnie lata, spójne ze zrewidowanymi wcześniej przez GUS danymi rocznymi.

- Piątek przyniesie publikację wstępnego szacunku inflacji CPI za listopad. Do końca miesiąca zostało jeszcze kilka dni, ale nasze wstępne prognozy wskazują na spadek inflacji do 4,6%r/r z 5,0%r/r w październiku. W głównej mierze odpowiada za to efekt bazowy na paliwach, gdzie po okresie promocyjnych cen we wrześniu i październiku 2023, listopad przyniósł wyraźne odbicie. Szacujemy, że w ujęciu m/m ceny konsumpcyjne wzrosły o 0,4%, a inflacja bazowa z wyłączeniem cen żywności i energii nie zmieniła się względem października i wyniosła 4,1%r/r.

NBP: Po marcowej projekcji możliwa dyskusja w RPP o obniżkach stóp – M. Kightley.

- Obecnie inflacja rośnie i wzrośnie w 1kw25, więc nie jest to dobry moment na obniżanie stóp procentowych – powiedziała wiceprezes Narodowego Banku Polskiego (NBP) M. Kightley. W jej ocenie Rada Polityki Pieniężnej (RPP) zaczeka do następnej projekcji inflacji w marcu i wtedy rozpocznie dyskusję na temat obniżek stóp procentowych. Rada będzie wówczas wiedziała o ile wzrosły ceny energii i inflacja. Wg szacunków NBP w przypadku całkowitego odmrożenia cen energii inflacja wzrosłaby w 1kw25 do ok. 6,6%r/r, a w scenariuszu zamrożenia wyniosłaby nieco powyżej 5%r/r.

Pogorszenie wskaźników koniunktury GUS w listopadzie.

- Wskaźniki koniunktury GUS wskazują na pogorszenie koniunktury gospodarczej lub utrzymanie tendencji z października w większości sektorów. Wyraźnie pogorszyły się oceny koniunktury w budownictwie. Z kolei w handlu hurtowym wskaźnik koniunktury nie zmienił się w porównaniu do października.

MF sprzedaje euroobligacje w formule private placement.

- Ministerstwo Finansów (MF) dokonało wyceny 3-letnich obligacji w € w formacie private placement o wartości €250mln. Rentowność obligacji wyniosła 2,591%.

- Ministerstwo poinformowało, że po czwartkowej aukcji obligacji tegoroczne potrzeby pożyczkowe zostały w pełni sfinansowane.

Komentarz rynkowy

Rynek FX: €/US$ przełamuje kolejne minima, ale rosną szanse na korektę. €/PLN opiera się presji mocnego dolara.

- W ub. tygodniu dolar zyskał kolejny ponad 1% wobec euro, a łącznie od ogłoszenia wyniku wyborów w USA już o 7% wobec euro. W piątek impulsem do umocnienia dolara było „twarde lądowanie” europejskiego PMI, który potwierdza, że wzrost gospodarczy w Eurolandzie będzie słabszy niż z USA, a cięcia stóp ECB głębsza niż Fed. Chwilowo €/US$ spadł nawet poniżej 1,04 (najniżej od 2 lat), ale wrócił do 1,0480 po ogłoszeniu nominacji „rynkowego” kandydata na Sekretarza Skarbu. Grudzień jest tradycyjnie miesiącem mocniejszego euro. Dzisiejsza sesja azjatycka okazała się okazją do realizacji zysków na wcześniejszych długich pozycjach dolarowych po wcześniejszym szybkim umocnieniu amerykańskiej waluty, ale wcześniejszy poziom wsparcia €/US$ na 1,05 okazał się obecnie oporem powstrzymującym wzrost głównej pary walutowej. Przełamanie 1,05 w czwartek, a następnie w piątek dołka z 2023 roku na poziomie 1,0448 otwiera drogę do dalszego umocnienia dolara. Obecnie ważnym poziomem wsparcia są okolice 1,0190-0200. Na notowaniach wspólnej europejskiej waluty ciążą obawy o negatywny wpływ nowej odsłony wojen handlowych na gospodarkę strefy euro oraz brak stabilności politycznej. Inwestorzy coraz bardziej skłaniają się ku scenariuszowi zdecydowanych cięć stóp przez EBC i spekulują, że w grudniu stopy mogą zostać obniżone do 50pb i spaść do 1,75% (poniżej stopy neutralnej) w połowie przyszłego roku. Negatywnie na postrzeganie € wpływa także eskalacja konfliktu między Rosją, a Ukrainą.

- Złoty skutecznie opiera się rosnącemu dolarowi. Od wyborów w USA PLN nawet nieznacznie umocnił się do euro, a parą, która pokazuje lepiej pozycję siłę dolara i jego przełożenie na złotego jest US$/PLN. Ten kurs wzrósł prawie 4,5%. Tak też było w piątek, kiedy €/PLN nie zareagował na spadek €/US$ po publikacji PMI, a para US$/PLN wzrosła o niemal kolejny 1%. Ryzykiem dla notowań PLN, oprócz umocnienia dolara, są również krajowe dane makro, które wskazują na słabość europejskiej gospodarki i spowolnienie koniunktury w Polsce. W tym tygodniu poznamy miesięczne dane ze sfery realnej za październik, które najprawdopodobniej wskażą, że po wyhamowaniu wzrostu gospodarczego w 3kw24, początek ostatniego kwartału tego roku nie przyniósł wyraźnej poprawy sytuacji. Wprawdzie €/US$ oddalił się nieco od 4,35, ale w przypadku rozczarowania krajowymi danymi w tym tygodniu nie można wykluczyć ponownego testu tego poziomu. W średnim terminie wciąż widzimy ryzyko osłabienia w okolice 4,38-40, a kluczowe pozostają kwestie decyzji przyszłej amerykańskiej administracji w erze Trump 2.0 i zachowanie €/US$. Dziś PLN rozpoczyna notowania w okolicach 4,3330/€ i 4,1360/US$.

FI: Inflacja z Eurolandu przesądzi o tempie umocnienia Bundów. Mocny rynek długu w Eurolandzie wspiera POLGBs.

- Spread między krzywą dolarową i eurową rozszerza się. Bardzo mocno na krótkim końcu, nieco mniej ale również znacząco, na długim. Słabe piątkowe PMI były kolejnym impulsem do tych zmian. Rentowności amerykańskich dwulatek wzrosły o odpowiednio 4bp, a 10-latek się nie zmieniły, podczas gdy europejskich spadły odpowiednio o około 10pb i 8pb. Naszym zdaniem, rynek obligacji w USA zaczyna się zastanawiać, czy czarny scenariusz z nałożeniem ceł na wielu partnerów handlowych USA (a nie tylko Chiny i przemysł samochodowy w Eurolandzie) jest wciąż tak dużym zagrożeniem, biorąc pod uwagę nominacje mniej jastrzębich kandydatów na Sekretarza ds. Handlu i Sekretarza Skarbu. Naszym zdaniem to oznacza zatrzymanie wzrostów rentowności w USA w najbliższym czasie. W Europie możliwy jest dalszy spadek rentowności obligacji, po piątkowym impulsie ze strony słabego PMI czekamy na inflację w tym tygodniu. Jeżeli nie zaskoczy wyższą bazową, jak ta w październiku, rynek zacznie coraz bardziej wyceniać scenariusz 50pb cięcia przez ECB, co umocni dług na całej krzywej. Wyższy odczyt HICP raczej chwilo odroczy cięcia i może przejściowo zatrzymać spadek rentowności, ale nie będzie to trwałe.

- Krajowe SPW nieco straciły w piątek. Dziesięciolatki około 2pb, wbrew umocnieniu Bundów. To raczej realizacja zysków po udanym przetargu dzień wcześniej. Oczekiwane przez nas umocnienie Bundów, które może potrwać jeszcze parę tygodni, będzie wspierało naszą krzywą, mitygując nieco presję ze strony wysokich podaży POLGBs.