Dziennik |

Dziennik ING: Fed będzie obniżał stopy procentowe stopniowo. Sprzedaż detaliczna w kraju odbiła w październiku.

Wiadomości zagraniczne

USA: Minutes Fed – członkowie FOMC popierają stopniowe obniżki stóp procentowych.

- Protokół z ostatniego posiedzenie FOMC 6-7 listopada, na którym obniżono stopy Fed o 25pb do przedziału 4,50%-4,75%, wskazuje, że większość członków Komitetu popiera stopniowe obniżki stóp procentowych i dostosowanie tempa obniżek do danych. Nie ma jednak ustalonego harmonogramu obniżek. Najważniejsze wnioski z protokołu:

- Jeśli inflacja będzie spadać do celu 2%, a gospodarka pozostanie w stanie blisko pełnego zatrudnienia, stosowne będzie przejście do bardziej neutralnego nastawienia w polityce pieniężnej. Uczestnicy posiedzenia zauważyli postępy w obniżaniu inflacji, ale pozostaje podwyższona. Natomiast aktywność gospodarcza rosła w solidnym tempie, choć rynek pracy generalnie złagodniał od początku roku. Prawie wszyscy zgodzili się, że ryzyka dla celów Fed (zatrudnienia i inflacji) są mniej więcej zrównoważone.

- Niektórzy członkowie Komitetu sugerowali wstrzymanie obniżek stóp lub ich utrzymanie na restrykcyjnym poziomie, gdyby inflacja pozostała podwyższona. Ale niektórzy zauważyli, że należy przyśpieszyć luzowanie polityki pieniężnej, gdyby pogorszyła się sytuacja na rynku pracy lub osłabła aktywność gospodarcza.

- W świetle niepewności dotyczącej poziomu stopy neutralnej, wielu członków FOMC postulowało stopniowe zmniejszanie restrykcyjności w polityce pieniężnej.

- Kolejne posiedzenie FOMC zaplanowano na 17-18 grudnia, zostaną przedstawione wówczas najnowsze projekcje makroekonomiczne oraz wykres dot-plot z projekcjami stóp procentowych członków Komitetu. Instrumenty rynkowe wyceniają obecnie 17pb obniżki stóp Fed w grudniu, tydzień temu było to 13pb.

USA: Lepsze nastroje konsumentów w listopadzie, ale dane z rynku nieruchomości rozczarowały.

- Wczorajsze dane z gospodarki amerykańskiej były mieszane. Rośnie zaufanie konsumentów wg indeksu Conference Board (111,7pkt. w listopadzie po 109,6pkt. w październiku, blisko konsensusu 111,4pkt.). Ale dane z rynku nieruchomości rozczarowały. Sprzedaż nowych domów w październiku (610tys. w ujęciu rocznym) była o 115tys. niższa od konsensusu (725tys.), i prawie 100tys. niższa niż miesiąc wcześniej (709tys. po korekcie w dół z 716tys.). Oznaczało to spadek o 17,3%m/m po wzroście o 7% miesiąc wcześniej. Sprzedaż nowych domów najmocniej spadła na południu USA.

- Ceny domów (indeks S&P/Case-Shiller) w 20 największych miastach USA rosły we wrześniu nieco wolniej (4,6%r/r) zakładał konsensus (4,7%) i wolniej niż miesiąc wcześniej (5,2%). We wrześniu przyśpieszył natomiast wzrost cen domów jednorodzinnych wg indeksu FHFA (0,7%m/m, po 0,4% miesiąc wcześniej i 0,3% wg konsensusu). Możliwe, że kupujący wstrzymują się z decyzją o zakupie nieruchomości do czasu większego zaawansowania cyklu obniżek stóp Fed i obniżek stóp kredytów hipotecznych.

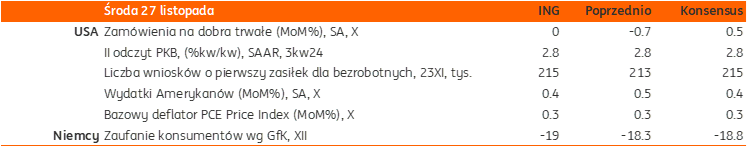

Dziś dane z USA za 3kw24 i deflator PCE i nastroje niemieckich konsumentów.

- Ze względu na jutrzejsze Święto Dziękczynienia, dziś będziemy mieć kumulację ważnych danych z USA, w szczególności rachunki narodowe za 3kw24 (II odczyt) i bazowy deflator PCE.

Wiadomości krajowe

Dalsza stabilizacja stopy bezrobocia rejestrowanego.

- Dziś o 10:00 poznamy dane o liczbie bezrobotnych. Prognozujemy, że stopa bezrobocia rejestrowanego pozostała w październiku na poziomie 5,0%. Na taki wynik wskazuje też wyjątkowo zgodny konsensus rynkowy oraz wstępny szacunek Ministerstwa Rodziny, Pracy i Polityki Społecznej. Stopa bezrobocia pozostaje na stabilnym poziomie 5,0% od lipca.

Częściowe odbicie sprzedaży detalicznej w październiku.

- Sprzedaż detaliczna towarów wzrosła w październiku o 1,3%r/r (ING: 2,2%r/r; konsensus: 0,5%) po bardzo słabym wrześniu, kiedy miał miejsce spadek o 3,0%r/r. Dane odsezonowane wskazują na wzrost sprzedaży o 5,6%m/m, po spadku o 6,7%m/m we wrześniu, więc nie udało się odrobić w pełni strat z ostatniego miesiąca 3kw24.

- Wysoka baza na paliwach (zakupy promocyjne w 2023) obniżyła wzrost sprzedaży w październiku 2024, ale pozostałe kategorie odbiły. Możliwe, że część konsumentów wróciła do codziennych czynności po wrześniowej powodzi. Wzrost konsumpcji spowolnił jednak w 2poł24, ale załamania nie ma. Oszczędności wciąż są wysokie, a powrót do wyższych wydatków jest kwestią czasu.

- W ujęciu rocznym nastąpiło odbicie w wielu kategoriach. Wyraźna poprawa nastąpiła w sprzedaży samochodów, motocykli i części (wzrost o 24,1%r/r, po 11,2%r/r miesiąc wcześniej) oraz w kategorii „pozostałe” (12,0%r/r vs. 2,7%r/r). Lepiej niż we wrześniu wyglądały roczne zmiany w pozostałych kategoriach sprzedaży z wyjątkiem paliw (-9,1%r/r vs. -4,8%r/r) oraz odzieży i obuwia (-12,8%r/r vs. 12,5%r/r). W przypadku paliw wynikało to w głównej mierze z wysokiej bazy odniesienia. Przed rokiem kierowcy gromadzili zapasy paliw korzystając z promocyjnych cen. Możliwe, iż trwający spadek w kategorii odzież i obuwie odzwierciedla barierę cenową.

- Wczorajsze dane obniżyły obawy o kondycję ożywienia koniunktury po bardzo słabych wynikach sprzedaży za wrzesień, które w istotnym stopniu okazały się związane z czynnikami jednorazowymi (możliwy wpływ powodzi). Konsumpcja pozostaje głównym motorem napędzającym ożywienie gospodarcze, jednak 2poł24 przynosi jej spowolnienie względem 1poł24. Nieco wolniejszy wzrost płac nominalnych i wyższa inflacja nieco ograniczyły realną dynamikę dochodów. Jednocześnie obawy o wzrost kosztów utrzymania w przyszłości oraz zagrożenie geopolityczne i związana z tym podwyższona skłonność do oszczędzania przyczyniły się do ostrożności wydatkowej konsumentów. Największe znaczenie odgrywają czynniki behawioralne, czyli wzrost oszczędności.

- W świetle lepszych od oczekiwań danych o produkcji przemysłowej oraz oddalenia najbardziej pesymistycznych scenariuszy dla sprzedaży detalicznej nadal widzimy szanse na wzrost PKB w 4kw24 w okolicach 3%r/r, a w całym roku na 2,7%. Czekamy na odbicie inwestycji w 2025, co powinno pozwolić na przyspieszenie wzrostu gospodarczego w przyszłym roku w okolice 3,5%.

Duży przyrost depozytów w październiku.

- Podaż pieniądza (M3) wzrosła w październiku o 7,8%r/r, po wzroście o 6,5%r/r we wrześniu – poinformował NBP. W porównaniu do września wartość podaży pieniądza zwiększyła się o PLN36,2mld. Po stronie głównych agregatów monetarnych przyczynił się do tego głównie wzrost zobowiązań banków wobec gospodarstw domowych (PLN17,7mld) oraz przedsiębiorstw (PLN14,9mld). Wartość gotówki w obiegu wzrosła w ujęciu miesięcznym o PLM3,6mld. Po stronie czynników kreacji pieniądza za miesięczny przyrost odpowiadał głównie przyrost aktywów zagranicznych netto (PLN37,0mld). Należności od gospodarstw domowych wzrosły o PLN2,7mld, a od przedsiębiorstw o PLN3,0mld.

- Dane transakcyjne, oczyszczone z wpływu zmian w wycenie wskazują, że w październiku należności (głównie kredyty) od gospodarstw domowych wzrosły o 4,3%r/r, a od przedsiębiorstw o 3,7%r/r, wobec odpowiednio 4,8%r/r i 3,6%r/r we wrześniu. Z kolei zobowiązania (głównie depozyty) wobec gospodarstw domowych zwiększyły się o 10,8%r/r po 10,3%r/r miesiąc wcześniej, a zobowiązania wobec przedsiębiorstw o odpowiednio 0,9%r/r i 0,0%r/r.

NBP: Wzrost kredytów mieszkaniowych spowolni, a następnie ustabilizuje się ok. 5,5%r/r.

- Dynamika akcji kredytów mieszkaniowych osłabnie do 1,7%r/r w 2kw25, a następnie nastąpi stabilizacja w okolicach 5,5%r/r, czyli wyraźnie poniżej średniej dla lat 2012-22 w okolicach 10%r/r – uważa NBP. Bank centralny zwraca uwagę, że w ostatnich kwartałach obserwowane jest stosunkowo silne powiązanie między popytem na kredyty mieszkaniowe a tempem wzrostu cen, co powoduje, że uzasadnione jest oczekiwanie, iż akcja kredytowa w tym segmencie rynku ulegnie najsilniejszej redukcji.

KE zatwierdziła Polski średnioterminowy plan fiskalny.

- Komisja Europejska (KE) pozytywnie oceniła 21 z 22 przedłożonych przez kraje członkowskie średnioterminowych planów fiskalnych, w tym m.in. dla Polski. Zadeklarowana przez polski rząd ścieżka konsolidacji fiskalnej ma zapewnić redukcję deficytu sektora general government do 2,9% PKB w 2028. Minister finansów A. Domański wyraził zadowolenie, że Komisja dostrzega inwestycje Polski w rozbudowę zdolności obronnych. Polska ma opublikować pierwszy raport przedstawiający działania ograniczające nadmierny deficyt do 30 kwietnia 2025.

Dziś MF przeprowadzi aukcję sprzedaży obligacji.

- Dziś Ministerstwo Finansów (MF) przeprowadzi przetarg sprzedaży obligacji i zaoferuje 5 serii obligacji za PLN5-7mld. W miesięcznym planie podaży ministerstwo wskazywało, że może zorganizować przetarg zamiany lub sprzedaży.

Dalsze finansowanie podmiotów publicznych przez przekazywanie obligacji.

- Premier D. Tusk podjął decyzję o przekazaniu PLN3,5mld na rzecz budowy Centralnego Portu Komunikacyjnego (CPK) oraz PLN1,5mld na rzecz uczelni.

Komentarz rynkowy

Rynek FX: Koniec krótkiej korekty €/US$? Złoty może testować 4,30/€.

- Korekta €/US$ trwała krótko, a dolar znowu zyskuje. Notowania powróciły poniżej 1,05 co wskazuje, że inwestorzy w dalszym ciągu widzą przestrzeń do umocnienia amerykańskiej waluty. Sprzyjają temu oczekiwania na bardziej agresywne cięcia stóp EBC niż Fed, spodziewany wzrost protekcjonizmu w USA. Może to negatywnie wpłynąć na perspektywy europejskiego eksportu oraz obawy geopolityczne związane z potencjalnym sposobem zakończenia wojny w Ukrainie przez administrację D. Trumpa. Po słabszych od oczekiwań wynikach PMI za listopad rośnie prawdopodobieństwo obniżki stóp EBC we wrześniu o 50pb, podczas gdy w przypadku Fed cięcie o 25bp na najbliższym posiedzeniu nie jest w pełni wycenione. W związku z dniem wolnym od pracy w USA jutro (Święto Dziękczynienia), część publikacji danych makro została przesunięta na dziś, co powoduje, że kalendarz publikacji jest dziś bogaty. Poznamy m.in. drugi szacunek amerykańskiego PKB w 3kw24 oraz październikową inflację PCE. W przypadku kontynuacji spadku €/US$ średnioterminowym celem mogą być okolice 1,02.

- Złoty wykazuje odporność na zawirowania na sytuację na globalnym rynku finansowym i ponownie zyskuje, w przeciwieństwie do takich walut jak kanadyjski dolar, meksykańskie peso, czy chiński juan, które znalazły się pod presją po ostatniej zapowiedzi szybkiego wprowadzenia ceł na produkty z tych krajów przez prezydenta-elekta USA D. Trumpa. Nasza waluta ponownie znalazła się blisko poziomu 4,30/€ i nie można wykluczyć, że rynek będzie dziś testował ten ważny technicznie i psychologicznie poziom wsparcia. Inwestorzy oceniają pozytywnie perspektywy polskiej gospodarki, która wydaje się mniej eksponowana na konsekwencje kolejnej fali globalnej wojny handlowej. Bezpośrednia ekspozycja Polski na eksportu do USA jest stosunkowo niska, a udział branż najbardziej eksponowanych na potencjalne amerykańskie cła na Europę (branża samochodowa) jest niższy niż w krajach regionu. Wsparciem dla PLN są także lepsze od oczekiwań dane z krajowej gospodarki za październik (produkcja przemysłowa, sprzedaż detaliczna). US$/PLN pozostaje w okolicach 4,10.

FI: Stabilizacja notowań Treasuries i Bundów, ale POLGBs stopniowo tracą w tym tygodniu.

- Po istotnym spadku rentowności na całej krzywej Treasuries w poniedziałek, wczoraj doszło do konsolidacji notowań, publikacja minutes Fed nie wpłynęła na nie istotnie. Amerykańskie 2-latki umocniły się w ciągu dnia o około 2pb, a rentowności 10-latek wzrosły o niespełna 2pb. Podobny ruch miał miejsce na krótkim końcu niemieckiej krzywej dochodowości w ciągu dnia, ale na wczorajszym zamknięciu i dzisiejszym otwarciu rentowności spadły. Dziś 2-letnie obligacje niemieckie zaczynają notowania od rentowności poniżej 2%, a 10-latki od 2,15%. We wczorajszych wypowiedziach przedstawicieli EBC (Villeroy, Canuto, de Guindos) przeważały obawy o koniunkturę w strefie euro. Jeśli nie będzie zaskoczeń w dzisiejszych danych z USA, to spodziewamy się stabilizacji rentowności Treasuries w najbliższym czasie. W Europie wciąż jest przestrzeń na dalszy spadek rentowności, ale ważne będą dane o inflacji za listopad pod koniec tygodnia. Jeśli inflacja bazowa nie zaskoczy negatywnie, to rynek zacznie coraz bardziej wyceniać scenariusz 50pb cięcia przez ECB, co umocni dług na całej krzywej. Ale nawet bez takiej decyzji, perspektywy dla PKB w strefie euro są słabe, co uzasadnia dalsze umocnienie długu.

- Krajowe SPW straciły wczoraj około 4pb na krótkim końcu i dwukrotnie więcej na długim (przejściowo nawet 10pb), ale dziś od rana zarysowuje się ruch w dół. Odczyty danych krajowych za październik, szczególnie produkcji przemysłowej i sprzedaży detalicznej, zaskoczyły po wyższej stronie od konsensusu. Zmiana formuły dzisiejszego przetargu SPW z przetargu zamiany na przetarg sprzedaży z podażą PLN5-7mld świadczy o konieczności wykorzystywania pozytywnych nastrojów na rynku długu do mobilizacji finansowania. Oczekiwane przez nas umocnienie Bundów może potrwać jeszcze kilka tygodni, będzie wspierało krajową krzywą i łagodzić presję ze strony rekordowo wysokich podaży POLGBs w najbliższych miesiącach.