Dziennik |

Dziennik ING: Seria danych o kondycji rynku pracy w USA. Posiedzenie RPP w tym tygodniu.

Wiadomości zagraniczne

Strefa euro: Inflacja HICP w listopadzie bez zaskoczeń. Stabilizacja bazowej.

- W listopadzie ceny konsumpcyjne w strefie euro wzrosły o 2,3%r/r, zgodnie z konsensusem, wobec 2,0% r/r w październiku. Wyższy wskaźnik roczny wynikał z efektów bazy statystycznej na cenach energii. W ujęciu miesięcznym CPI spadł o 0,3%m/m, zgodnie z konsensusem, po wzroście o 0,3% miesiąc wcześniej. Inflacja usług nieznacznie spadła w listopadzie do 3,9%r/r z 4,0% miesiąc wcześniej, ale inflacja towarów wzrosła do 0,7%r/r z 0,5%, m.in. z powodu cen żywności i gazu ziemnego. Inflacja bazowa ustabilizowała się na poziomie 2,7%r/r w listopadzie (trzeci miesiąc z rzędu), poniżej oczekiwań na 2,8%. Spodziewamy się jej spadku w najbliższych miesiącach.

USA: Trump grozi 100% cłami dla krajów BRICS, jeśli zagrożą pozycji amerykańskiego dolara.

- Trump domaga się od krajów BRICS, aby nie utworzyły nowej waluty ani nie sięgnęły po inną walutę w rozliczeniach międzynarodowych. W przeciwnym razie zagroził wprowadzeniem 100% ceł na produkty z tych krajów. Propozycję utworzenia waluty w ramach BRICS zgłosił prezydent Brazylii Lula da Silva podczas sierpniowego szczytu tych krajów w Johannesburgu. BRICS to skrót dla krajów: Brazylia, Chiny, Indie, Rosja i RPA. W tym roku do grupy dołączyły Egipt, Etiopia, Iran i Zjednoczone Emiraty Arabskie, a status partnerskich posiadają m.in. Białoruś, Boliwia, Indonezja, Malezja, Nigeria, Tajlandia i Wietnam. O status taki ubiega się m.in. Turcja.

- Realizacja gróźb Trumpa oznaczałaby wojnę handlową na dużą skalę i istotne zakłócenia w światowym handlu.

Chiny: Odbicie PMI w przemyśle w listopadzie.

- Indeks PMI wg Caixin w chińskim przemyśle odbił do 51,5pkt. z 50,3pkt. miesiąc wcześniej, powyżej oczekiwań na poziomie 50,6pkt.

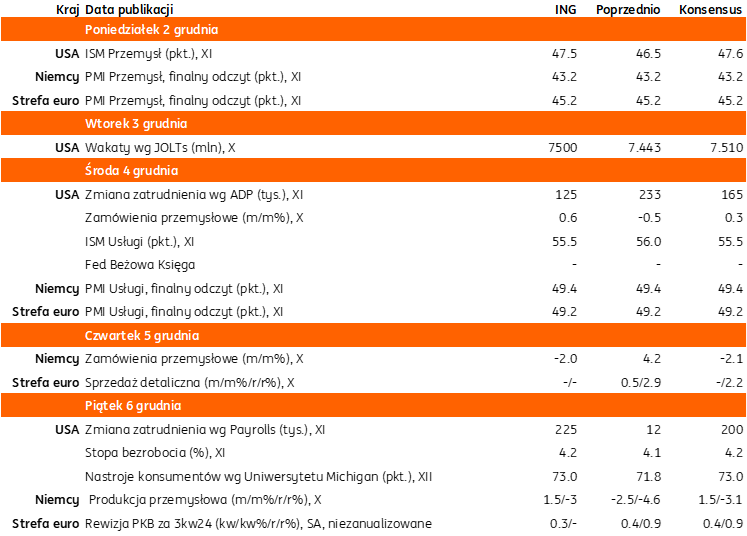

Najbliższy tydzień na rynkach bazowych: Listopadowy raport payrolls z USA, liczne wystąpienia przedstawicieli Fed i EBC.

- Najważniejsze dane w tym tygodniu to (listopadowy) raport payrolls z USA, który poznamy w piątek. Raport ten tradycyjnie poprzedzi seria innych danych z rynku pracy: wakaty JOLTS (wtorek), ankieta ADP (środa), raport Challengera o planowanych zwolnieniach (czwartek). Spodziewamy się wzrostu zatrudnienia o 225tys. (konsensus 200tys.), po zaledwie 12tys. w październiku. Słaby odczyt był jednak związany z sezonem huraganowym oraz strajkami m.in. w Boeingu.

- Spodziewamy się, że stopa bezrobocia wzrośnie do 4,2% z 4,1% i będzie to jeden z czynników uwzględnionych przez Fed na posiedzeniu 18 grudnia. Ważne dla Fed będą także wskaźniki koniunktury wg ISM – prawdopodobnie umiarkowanie dobre w przemyśle i bardzo dobre w usługach – oraz Beżowa Księga Instrumenty rynkowe wyceniają 17pb obniżki, tydzień temu wyceniały 14pb. My spodziewamy się obniżki stóp procentowych o 25pb. Inwestorzy będą dopatrywać się wskazówek odnośnie decyzji Fed podczas środowego wystąpienia prezesa J. Powella.

- Na środę przewidziano również wystąpienie prezes EBC C. Lagarde. Instrumenty rynkowe wyceniają 33pb obniżki stóp EBC w 12 grudnia, podobnie jak tydzień temu. Skłaniamy się do obniżki stóp EBC o 25pb.

- Z Europy – pod koniec tygodnia poznamy finalne dane o wzroście PKB w 3kw24, wcześniej w poniedziałek – finalne dane PMI z przemysłu, a w środę – finalne PMI w usługach. Finalne odczyty PMI mają stosunkowo małe znaczenie rynkowe, gdyż od dłuższego czasu nie odbiegają od odczytów wstępnych, które poznaliśmy 2 tygodnie wcześniej.

Wiadomości krajowe

Przejściowy spadek inflacji CPI w listopadzie.

- W listopadzie inflacja CPI obniżyła się do 4,6%r/r z 5,0%r/r za sprawą wysokiej bazy na paliwach z listopada ubiegłego roku, ale był to przejściowy spadek. Na koniec roku inflacja wzrośnie w okolice 5%r/r i będzie wciąż rosła w 1kw25. NBP obniży stopy procentowe po raz pierwszy w 2kw25.

- Zgodnie z naszymi oczekiwaniami inflacja CPI obniżyła się w listopadzie do 4,6%r/r z 5,0%r/r w październiku. W głównej mierze była to zasługa wysokiej bazy na cenach paliw, które w listopadzie ubiegłego roku wzrosły o 8,8%m/m, po zakończeniu promocji we wrześniu i październiku. W listopadzie tego roku ceny paliw wzrosły o 2,3%m/m, a wkład cen paliw do rocznej inflacji wyniósł -0,4pkt. proc., wobec 0,0pkt. proc. w październiku.

- Listopad był kolejnym miesiącem wzrostu cen żywności, który w ujęciu miesięcznym był taki sam jak w październiku (0,7%m/m), ale nieco niższy niż przed rokiem (0,9%m/m). Ceny nośników energii pozostały w listopadzie na takim samym poziomie jak miesiąc wcześniej. Szacujemy, że inflacja bazowa z wyłączeniem cen żywności i energii nie zmieniła się istotnie względem października i wyniosła 4,1-4,2%r/r.

- Spadek inflacji w listopadzie to przejściowe zjawisko. W grudniu inflacja wróci w okolice 5%r/r i będzie rosła w 1kw25, co powstrzyma Radę Polityki Pieniężnej przed rozpoczęciem cyklu łagodzenia polityki pieniężnej do tego czasu. Spodziewamy się, że do pierwszej obniżki stóp dojdzie w 2kw25, po utwierdzeniu się przez Radę w przekonaniu, że trend inflacyjny się odwrócił i w sposób systematyczny i trwały będzie ona zmierzała do celu banku centralnego. W 2025 stopy procentowe NBP mogą zostać łącznie obniżone o ok. 100pb.

RPP czeka z decyzjami odnośnie poziomu stóp NBP do marca.

- W tym tygodniu głównym wydarzeniem będzie środowa decyzja Rady Polityki Pieniężnej oraz czwartkowa konferencja Prezesa Adama Glapińskiego. Dominująca większość analityków oraz uczestników rynków finansowych oczekuje, że stopy NBP pozostaną bez zmian.

- Wypowiedzi Prezesa oraz zdecydowanej większości członków Rady z ostatniego miesiąca koncentrowały się głównie na tym, że dopiero w marcu rozpoczną się dyskusje o obniżkach stóp procentowych. Bardzo ważna w tym kontekście będzie marcowa projekcja inflacji. Z tego względu, decyzje na temat obniżek przed marcem przyszłego roku byłyby dużym zaskoczeniem dla rynku, ale również problemem komunikacyjnym dla RPP.

- Analiza danych wskazuje natomiast na rosnącą liczbę czynników uzasadniających obniżki stóp, a pozostawianie stóp procentowych na niezmienionym poziomie oznacza de facto stopniowy wzrost restrykcyjności polityki pieniężnej NBP. Czynniki te to obniżki stóp głównych banków centralnych oraz w krajach naszego regionu, stopniowy spadek oczekiwań inflacyjnych, spadająca rentowność firm oraz ich niska aktywność inwestycyjna. Bardzo ważne są też ostatnie dane o strukturze PKB za 3 kwartał tego roku, które ukazały, że dynamika spożycia indywidualnego (0,3% r/r) była zdecydowanie poniżej oczekiwań rynku oraz listopadowej projekcji NBP (2,8% r/r).

- W powyższym kontekście, dla nas najważniejsze jest w jaki sposób ostatnie dane o strukturze PKB zostaną zinterpretowane w komunikacie po posiedzeniu RPP oraz podczas konferencji Prezesa NBP. Jeżeli te dane stanowią oznakę trwałej tendencji niższych wydatków gospodarstw domowych, otwiera to przestrzeń do szybszego tempa luzowania parametrów polityki pieniężnej po marcu przyszłego roku.

Delikatne osłabienie PMI w listopadzie.

- Wskaźnik PMI w polskim przemyśle spadł w listopadzie do 48,9pkt. z 49,2pkt. miesiąc wcześniej, lekko poniżej konsensusu 49,1pkt. Jest to pierwszy spadek indeksu od 5 miesięcy. Raport S&P Global wskazuje, że spadek ten wynikał przede wszystkim z obniżenia nowych zamówień. Dodatkowo, pogorszyły się prognozy na najbliższy rok, m.in. z powodu obaw o europejską gospodarkę i napięcia geopolityczne.

- Otoczenie zewnętrzne dla polskiego przemysłu pozostaje wymagające – wstępne PMI dla Niemiec sygnalizowały minimalną poprawę, ale z bardzo niskiego poziomu (43,2pkt. po 43,0pkt. miesiąc wcześniej), a przemysłowy PMI dla całej strefy euro pogorszył się wg odczytu flash (spadek do 45,2pkt. z 46,0pkt. w poprzednim miesiącu).

MF: W grudniu 1-2 przetargi obligacji.

- W rozpoczynającym się miesiącu Ministerstwo Finansów (MF) planuje 1-2 przetargi sprzedaży obligacji: 11 grudnia z podażą PLN5-10mld, a 18 grudnia przetarg sprzedaży lub zamiany.

- W październiku zadłużenie w krajowych obligacjach wzrosło o PLN0,3mld i wyniosło PLN1.119,5mld. Portfel inwestorów zagranicznych spadł o PLN1,2mld do PLN148,4mld, zaś ich udział obniżył się do 13,3% (z 13,4% we wrześniu).

NBP: Niewielki wzrost popytu na hipoteki oraz spadek ich oprocentowania.

- Dane opublikowane przez NBP wskazują, że od lokalnego dołka w maju br. obserwowany jest niewielka tendencja wzrostowa nowych umów na nieruchomości mieszkaniowe. W październiku banki udzieliły nowych kredytów o wartości PLN6,9mld, wobec PLN6,3mld we wrześniu i 5,7mld w maju. Towarzyszy temu delikatne obniżenie ich oprocentowania. Od najwyższego poziomu zanotowanego w czerwcu (7,95%), średnie oprocentowanie kredytów mieszkaniowych spadło do 7,62% we wrześniu oraz 7,40% w październiku.

- Dane NBP wskazują też na wzrostową tendencję nowo udzielonych kredytów na cele konsumpcyjne, których wartość w październiku wyniosła PLN10,0mld, wobec PLN9,3mld we wrześniu oraz PLN7,5mld w październiku 2023 r. Te dane są dosyć zaskakujące w kontekście publikacji GUS, wskazujących na niską dynamikę sprzedaży detalicznej oraz spożycia indywidualnego.

Komentarz rynkowy

Rynek FX: €/US$ raczej utrzyma swoje zyski pomimo mocniejszych payrolli. Złoty pozostaje lekko poniżej 4,30/€. Aprecjacja możliwa w warunkach jastrzębiej narracji RPP.

- Cały ubiegły tydzień przebiegał pod znakiem technicznej korekty kursu €/USD. Dolar oddał około ¼ powyborczego umocnienia i ustabilizował się na poziomie pierwszego wsparcia Fibonacciego. Spadły obawy o realizację czarnych scenariuszy, w których polityka Trumpa mocno podbija inflację w USA ograniczając skalę cięć stóp w USA. Technicznemu osłabieniu dolara towarzyszyło także lekkie zawężenie spreadu 2-letnich stóp amerykańskich i europejskich

- Znaczące pozycjonowanie w dolarze oraz jego obecnie wysoka wartość będzie ograniczać umacnianie dolara w tym tygodniu. Z tego powodu nie spodziewamy się aprecjacji amerykańskiej waluty, nawet w warunkach mocnych danych dla zatrudnienia w USA lub nasilenia oczekiwań na cięcia stóp procentowych w strefie euro. W naszej opinii czynniki te już są wycenione przez rynek.

- W ubiegłym tygodniu obserwowana była także aprecjacja złotego, zarówno względem dolara jak i euro. Złoty zyskał najwięcej wśród walut krajów regionu, zaś na zamknięciu w piątek kurs €/PLN wyniósł 4,29. Warto odnotować, że od momentu wyborów w USA (5 listopada) złoty umocnił się o 1,5% względem euro, co ograniczyło jego deprecjację względem USD.

- W tym tygodniu spodziewamy się utrzymania zysków złotego z ostatnich dni. PLN będzie wspierał stabilny €/US$, a także relatywna siła polskich fundamentów na tle innych krajów EM, które są w większym stopniu narażone na politykę Trumpa. Spodziewamy się, że kurs €/PLN pozostaje blisko poziomu 4,30, z tendencją do aprecjacji w kierunku 4,25/€ w dalszym horyzoncie. Ważna w tym kontekście jest czwartkowa konferencja Prezesa NBP Adama Glapińskiego. Jeżeli będzie miała ona jastrzębi wydźwięk, powinno to wspierać siłę PLN.

Rynek FI: POLGBs powinien skorzystać na umocnieniu Bunda w tym tygodniu.

- Cały ubiegły tydzień, ale również piątek, przebiegały pod znakiem umocnienia na bazowych rynkach długu. Krzywa niemiecka wypłaszczyła się, a dolarowa nie zmieniła istotnie swojego kształtu, podobnie jak krzywa polska. W ubiegłym tygodniu uwagę zwróciło dynamiczne umocnienie 10-latek niemieckich (spadek rentowności o ponad 25pb), nieco mniej zyskały 10-letnie amerykańskie Treasuries. Zakładamy dalsze umocnienie Bunda oraz stabilizację Treasuries w tym tygodniu.

- Na polskim rynku długu nie było widać pozytywnego wpływu rynków bazowych, raczej stabilizację rentowności po wcześniejszym umocnieniu. Dopiero koniec tygodnia przyniósł ponowny spadek rentowności. W efekcie, zmiana spreadu polskiej 10-latki do Bunda (piątek do piątku) była niewielka. Krzywa dla obligacji nie nadąża za spadkiem stawek IRS, co doprowadziło do rozszerzenia spreadu asset-swapowego, szczególnie w segmencie 10-letnim.

- W tym tygodniu zakładamy stabilizację lub lekkie umocnienie na polskiej krzywej. Możliwe umocnienie Bunda powinno wspierać POLBGs. Z drugiej strony, presję na wzrost rentowności mogą stworzyć jastrzębie komentarze Prezesa NBP A. Glapińskiego oraz zbliżające rekordowo wysokie podaże SPW na sfinansowanie przyszłorocznych potrzeb pożyczkowych budżetu.