Dziennik |

Dziennik ING: Słodko-gorzki wynik wyborów w Niemczech. Dziś w kraju styczniowe dane o sprzedaży detalicznej.

Wiadomości zagraniczne

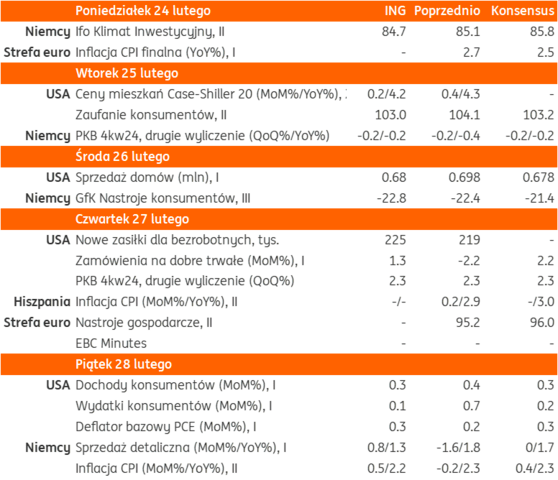

Najbliższy tydzień na rynkach bazowych: Geopolityka, rozmowy koalicyjne w Niemczech i dane inflacyjne z USA i Europy.

- Wydarzenia geopolityczne związane z wojną w Ukrainie pozostaną w centrum uwagi inwestorów w tym tygodniu. Dziś przypada dokładnie trzecia rocznica rozpoczęcia rosyjskiej pełnoskalowej inwazji na Ukrainę. Choć po rozmowach delegacji rosyjskiej i amerykańskiej w Rijadzie, Kreml sugerował możliwość spotkania D. Trumpa z W. Putinem do końca lutego, to jednak według sekretarza stanu M. Rubio termin tego spotkania będzie uzależniony od postępu w rozmowach o zakończeniu wojny. Wczoraj prezydent Ukrainy W. Żełenski złożył nieoczekiwaną deklarację, że jest gotów ustąpić ze stanowiska, jeśli przyniesie to pokój w Ukrainie lub doprowadzi do przyjęcia jej do NATO.

- Po ogłoszeniu oficjalnych wyborów w Niemczech, rozpoczną się rozmowy koalicyjne. Najbardziej prawdopodobny scenariusz to duża koalicja CDU/CSU i SPD, które mają łącznie większość 52% w Bundestagu (328 mandatów z 630) z Friedrichem Merzem z CDU jako kanclerzem.

- Pod koniec tygodnia poznamy dane o deflatorze PCE w USA za styczeń i wstępne odczyty CPI z kilku krajów europejskich za luty, w tym z Niemiec, które potwierdzą utrzymywanie się podwyższonej presji inflacyjnej. W czwartek EBC opublikuje protokół ze styczniowego posiedzenia Rady Prezesów, na którym obniżono stopy procentowe o 25pb. Decyzję uzasadniały m.in. słabe dane o koniunkturze, które potwierdziły się w ostatnim odczycie PMI w piątek.

Niemcy: Wstępne wyniki wyborów. Zwycięstwo chadeków, wysokie poparcie dla AfD. Prawdopodobna dwupartyjna koalicja.

- Na podstawie wstępnych danych ze wszystkich okręgów wyborczych wybory do niemieckiego Bundestagu zwyciężyli chadecy z CDU/CSU z poparciem 28,5% (208 mandatów). Na kolejnych miejscach uplasowały się: Afd (20,8%, 152 mandaty), SPD (16,4%, 120 mandatów), Zieloni (11,6%, 85 mandatów) i Lewica (8,8%, 64 mandaty). Pozostałe partie nie przekroczyły 5% progu wyborczego, w tym lewicowa BSW (4,97%) i liberalna FDP (4,33%), jedno miejsce w Bundestagu trafiło do reprezentanta mniejszości duńskiej.

- Frekwencja wyniosła 84% i była najwyższa od 1987 roku. Socjaldemokracji SPD uzyskali najgorszy wynik w powojennej historii Niemiec, w porównaniu z wyborami z września 2021 stracili około 9,5pp poparcia, duży spadek (-6,5pp) odnotowali liberałowie FDP. Najwięcej zyskała skrajnie prawicowa AfD (+9,5pp), CDU/CSU (+4,7pp) i Lewica (3,6pp) oraz blok BSW (+4,8pp, założony w 2023), który jednak nie przekroczył progu wyborczego.

- Najbardziej prawdopodobnym scenariuszem jest tzw. wielka koalicja CDU/CSU i SPD, które będą miały 52% większość mandatów, a więc raczej stabilna większość, ale powolne zmiany i decyzje, znane z ostatnich dekad, kiedy wielkie koalicje nie przynosiły dużych reform. Nawet przy wsparciu Zielonych, nowa koalicja nie będzie miała większości 2/3 potrzebnej do zmiany tzw. hamulca długu i istotnego zwiększenia wydatków budżetowych (w tym obronnych) w Niemczech i to jest ta gorzka część wyborczego rozstrzygnięcia w Niemczech. W takim układzie Polska nie może liczyć na szybkie ożywienie koniunktury, czy duży wzrost wydatków obronnych, w Niemczech. Ale jednocześnie rynki długu mogą zyskać, bo rentowności Bundów rosły od paru miesięcy w oczekiwaniu na poluzowanie fiskalne.

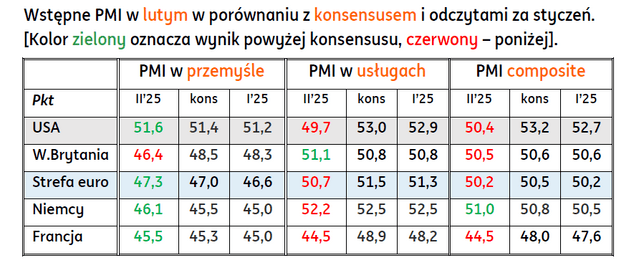

Wstępne PMI za luty: stopniowe ożywienie w przemyśle, ale wyraźne pogorszenie w usługach, szczególnie w USA i Francji.

- W piątek poznaliśmy wstępne wyniki koniunktury w lutym według PMI. Pozytywną informacją jest stopniowa poprawa w przemyśle na w Europie kontynentalnej, choć wskaźniki pozostają poniżej granicy 50pkt., oraz w USA.

- Negatywny wydźwięk ma pogorszenie koniunktury w usługach, szczególnie wyraźne w USA i Francji, w tym pierwszym kraju spadło poniżej granicy 50pkt., a w drugim poniżej 45pkt. Ożywienie w całej strefie euro pozostaje powolne, niewielkiej poprawie w przemyśle towarzyszy wyraźniejsze pogorszenie sytuacji w usługach. Piątkowe dane jednak wpisują się w trend stopniowej poprawy w Eurolandzie, bo PMI za ostatnie dwa miesiące pozytywnie zaskakiwał.

USA: Słabsze nastroje konsumentów w lutym i zastój na rynku nieruchomości.

- Indeks nastrojów amerykańskich konsumentów wg Uniwersytetu Michigan spadł w lutym do 64,7pkt., poniżej 67,8pkt. w odczycie wstępnym oraz po 71,1pkt. w styczniu. Silnie wzrosła oczekiwana inflacja w horyzoncie 1 roku naprzód do 4,3% z 3,3% w styczniu, a w długim terminie wzrosła do 3,5% z 3,2% miesiąc wcześniej.

- Dane o sprzedaży domów na rynku wtórnym w styczniu lekko zaskoczyły poniżej konsensusu (4,08mln w ujęciu rocznym, konsensus 4,13mln, poprzednio 4,29mln).

Wiadomości krajowe

Umiarkowany wzrost sprzedaży detalicznej w styczniu.

- Dziś o 10:00 GUS opublikuje styczniowe dane o handlu detalicznym. Prognozujemy, że sprzedaż detaliczna towarów wzrosła o 2,0%r/r (konsensus: 1,5%), po wzroście o 1,9%r/r w grudniu. Aktywność zakupowa gospodarstw domowych pozostaje przytłumiona, ale poprawiła się po zaskakująco słabym wrześniu 2024. Pomimo mniej dynamicznego wzrostu realnych dochodów do dyspozycji w 2025 niż w 2024, wzrost konsumpcji prywatnej w tym roku powinien być zbliżony do ubiegłorocznego dzięki nabudowanym oszczędnościom.

Sezonowy wzrost stopy bezrobocia w styczniu.

- We wtorek o 10:00 poznamy styczniowe dane o bezrobociu. Prognozujemy, że stopa bezrobocia rejestrowanego wzrosła w styczniu do 5,4% z 5,1%. Z szacunków Ministerstwa Rodziny, Pracy i Polityki Społecznej wynika, że w porównaniu do grudnia liczba bezrobotnych wzrosła w styczniu o 53tys. osób do 839tys. osób, a stopa bezrobocia zwiększyła się do 5,4%. Wzrost stopy bezrobocia w styczniu jest zjawiskiem sezonowym.

W czwartek dane o strukturze wzrostu PKB w 4kw24.

- W czwartek o 10:00 ukażą się dane o strukturze PKB w 4kw24. Spodziewamy się potwierdzenia wstępnego szacunku wzrostu PKB o 3,2%r/r w oparciu o wyższy niż a 3kw24 wzrost spożycia gospodarstw domowych, przy wciąż niskiej aktywności inwestycyjnej. Dalsze pogorszenie salda wymiany handlowej z zagranicą przełożyło się wg naszych szacunków na pogłębienie ujemnego wkładu eksportu netto do PKB, podczas gdy zmiana stanu zapasów miała pozytywny wpływ na roczne tempo wzrostu PKB.

RPP: Jeżeli obniżki stóp w ogóle będą w 2025, to dopiero pod koniec roku i niewielkie – I. Duda.

- Gdyby obniżki stóp procentowych w ogóle miały się pojawić w 2025, to byłaby na to przestrzeń dopiero pod koniec roku, a skala łagodzenia polityki pieniężnej byłaby niewielka – powiedziała I. Duda z Rady Polityki Pieniężnej (RPP). Przedstawicielka Rady uważa, że należy ostrożnie podchodzić do wygasania presji płacowej, a istotnych dla dyskusji o stopach informacji dostarczy dopiero lipcowa projekcja makroekonomiczna.

- Nie chcielibyśmy podwyższać stóp procentowych, więc musimy utrzymać je na obecnym poziomie na dłużej, żeby sprowadzić inflację na trajektorię spadku do celu NBP – stwierdziła I. Duda. Członkini RPP zwróciła uwagę na niepewność co do przyszłych cen energii, osłabienia presji płacowej, uporczywość podwyższonej inflacji bazowej oraz luźną politykę fiskalną.

MFiPR: Część niewykorzystanych środków z KPO można przeznaczyć na zbrojenia.

- Z całej puli w Unii Europejskiej (UE) w ramach funduszu odbudowy (RRF) zostaną pewne środki i powinny zostać wykorzystane w inwestycje w produkcję zbrojeniową – powiedziała minister funduszy i polityki regionalnej. W przypadku Polski część preferencyjnej pożyczki z puli samorządów (ok. PLN20mld) może bez szkody dla Krajowego Planu Odbudowy (KPO) zostać przekierowana na inne cele bez konieczności rewizji KPO.

Niewielkie zmiany koniunktury w lutym.

- W porównaniu do stycznia przyniósł nieznaczną poprawę koniunktury w handlu detalicznym, przetwórstwie przemysłowym oraz transporcie i gospodarce magazynowej. W większości obszarów pogorszyły się składowe „diagnostyczne”, a poprawiły się składowe „prognostyczne”.

MF sprzedało bony skarbowe za PLN2,4mld.

- Na piątkowym przetargu Ministerstwo Finansów (MF) sprzedało 52-tygodniowe bony skarbowe o wartości PLN2,4mld z rentownością 5,337%. Przedział oferty wynosił PLN2-4mld, a popyt PLN5,9mld.

Komentarz rynkowy

Rynek FX: Ograniczony potencjał do dalszego umocnienia euro i złotego, pomimo umiarkowanie pozytywnego odczytu PMI z Eurolandu oraz wyników wyborów w Niemczech. PLN w trendzie bocznym.

- Pod koniec ubiegłego tygodnia €/US$ nie był w stanie przełamać ważnego oporu w okolicach 1,05-1,06, ale PMI z Eurolandu wpisał się w obraz z ostatnich miesięcy, gdzie dane z tej gospodarki nie są tak złe jak powszechne oczekiwania (ogólny PMI bez zmian, a europejski i niemiecki przemysł nawet zaskoczył pozytywne). Także wynik wyborów w Niemczech nie przyniósł materializacji czarnych scenariuszy. Wyniki pozwalają sformować dwupartyjną koalicję, a więc w miarę decyzyjną. W obu przypadkach nie ma negatywnych zaskoczeń. Oznacza to, że wspólna europejska waluta będzie próbowała nadal testować ważne poziomy oporu w okolicach 1,05-1,06. Uważamy jednak, iż euro ma ograniczony potencjał do dalszego umocnienia. Kurs wspólnej waluty nie wliczył premii na czarny scenariusz dla wyborów w Niemczech, stąd umiarkowane pozytywne zaskoczenie wynikami oznacza niewiele wsparcia dla euro. Bieżące notowania €/US$ w stosunku do naszego modelu fair value sugerują raczej niewielką przestrzeń na dalsze umocnienie euro, stąd zakładamy, że para €/US$ nie będzie w stanie przełamać ważnego oporu na 1,0570 w tym tygodniu.

- Para €/PLN waha się w trendzie bocznym, wciąż w ramach przedziału 4,15-4,18. Z jednej strony zachowanie złotego pod koniec tygodnia sugerowało wygasający potencjał do umocnienia naszej waluty. Widzimy także ograniczony potencjał do dalszego wzrostu €/US$, co oznacza wzrost kursu €/PLN w najbliższym czasie. Z drugiej, trwające negocjacje ws. zakończenia wojny na Ukrainie oznaczają, iż w Polsce będzie parkowany kapitał, który następnie może zostać zainwestowany na Ukrainie w przypadku przebiegu rozmów pokojowych prowadzących do trwałego zawieszenie broni. To oznacza, iż PLN pozostanie w trendzie bocznym w przedziale 4,15-4,18.

Rynek FI: Rynki długu mogą zyskać, bo wyniki wyborów w Niemczech oznaczają wolny wzrosty wydatków.

- W odróżnieniu od rynku FX, rynek długu od paru miesięcy dyskontował możliwość zwiększenia wydatków budżetowych w Niemczech po wyborach, a ostatnio pojawiły się także oczekiwania na zwiększenie wydatków obronnych w odpowiedzi na presję z USA, aby Europa Zachodnia przejęła politykę obronną na siebie. Wyniki wyborów w Niemczech oznaczają jednak, że szybki skok wydatków jest mało realny, a to oznacza, że premia widoczna w nachyleniu niemieckiej krzywej i asset swap spreadzie jest zbyt duża. Pojawia się miejsce na umocnienie, szczególnie dłuższego końca krzywej niemieckiej. Także publikowane w tym tygodniu dane o deflatorze PCE z USA powinny być pozytywne dla długu na rynkach bazowych.

- Polskie obligacje będą podążać na rynkami bazowymi. Dane za styczeń sugerują stopniowy powrót gospodarki do ożywienia, co spowodowało lekkie osłabienie krótkiego końca krzywej pod koniec ub. tygodnia. Ale z drugiej strony, kolejni członkowie RPP wyrażają mniej jastrzębi przekaz niż prezes NBP, co oznacza, iż cięcia stóp są możliwe nawet w 2025 roku. Jesteśmy umiarkowanie pozytywnie nastawieni do polskiej krzywej w tym tygodniu.